Accertamento dell’Agenzia delle Entrate a carico di italiano residente a Monaco – Montecarlo. Il residente a Monaco appella, ed ottiene l’annullamento dell’avviso. Aveva il proprio centro principale degli interessi in Monaco – Montecarlo.

Accertamento dell’Agenzia delle Entrate a carico di italiano residente a Monaco – Montecarlo. Il residente a Monaco appella, ed ottiene l’annullamento dell’avviso. Aveva il proprio centro principale degli interessi in Monaco – Montecarlo.

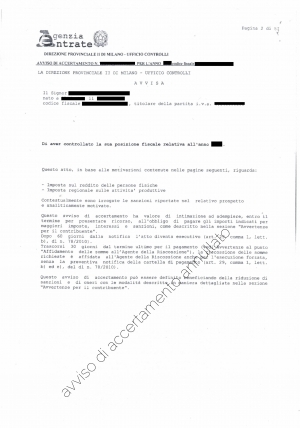

Avviso di Accertamento – Guida definitiva sull’AVVISO DI ACCERTAMENTO

Non c’era esterovestizione. L’attività imprenditoriale era svolta all’estero e localizzata e radicata al di fuori di territorio italiano, sia dal punto di vista gestionale che amministrativo. Annullato l’avviso di accertamento.

Non c’era esterovestizione. L’attività imprenditoriale era svolta all’estero e localizzata e radicata al di fuori di territorio italiano, sia dal punto di vista gestionale che amministrativo. Annullato l’avviso di accertamento.

Residente all’estero iscritto all’AIRE usufruisce dell’Agevolazione prima casa solo se il Comune ha riconosciuto l’Agevolazione per gli iscritti all’AIRE

Residente all’estero iscritto all’AIRE usufruisce dell’Agevolazione prima casa solo se il Comune ha riconosciuto l’Agevolazione per gli iscritti all’AIRE

GUIDA AL PROCESSO TRIBUTARIO ED AL RICORSO TRIBUTARIO 2024

GUIDA AL PROCESSO TRIBUTARIO ED AL RICORSO TRIBUTARIO 2024

Avviso di Accertamento: Cosa È e Come Difendersi

Avviso di Accertamento: Cosa È e Come Difendersi

Pasticcerie: quando il calcolo basato sul peso delle materie prime porta ad accertamenti tributari illegittimi

Pasticcerie: quando il calcolo basato sul peso delle materie prime porta ad accertamenti tributari illegittimi

Accertamento fiscale pescherie: quando le percentuali di ricarico non sono indizio di evasione

Accertamento fiscale pescherie: quando le percentuali di ricarico non sono indizio di evasione

Avviso di accertamento: cosa fare?

Avviso di accertamento: cosa fare?

Illegittima attribuzione nuovo classamento di un immobile se, oltre allo scostamento del rapporto tra il valore di mercato della microzona ed il valore catastale, non si fa riferimento ad altri elementi concreti

Estratto: “In tema di estimo catastale, qualora il nuovo classamento sia stato adottato ai sensi dell'art. 1, comma 335, della I. n. 311 del 2004, nell'ambito di una revisione parziale dei parametri della microzona nella quale l'immobile è situato, giustificata dal significativo scostamento del rapporto tra il valore di mercato ed il valore catastale rispetto all'analogo rapporto sussistente nell'insieme delle microzone comunali, non può ritenersi congruamente motivato il provvedimento di riclassamento che faccia esclusivamente riferimento ai suddetti parametri di legge ed ai provvedimenti amministrativi a fondamento del riclassamento, allorché da questi ultimi non siano evincibili gli elementi (come la qualità urbana del contesto nel quale l'immobile è inserito, la qualità ambientale della zona di mercato in cui l'unità è situata, le caratteristiche edilizie del fabbricato) che, in concreto, hanno inciso sul diverso classamento, esigendosi che detto obbligo motivazionale sia assolto in maniera rigorosa in modo che il contribuente sia posto in condizione di conoscere le concrete ragioni che giustificano il provvedimento, avente carattere "diffuso" ( Vedi Cass. n. 3156 dei 2015; n. 22900 del 2017; n. 16378, n. 23129, n. 28035 e n. 28076 del 2018; n. 9770 del 2019)”.